Fachinfo 01/2022

Aus dem Inhalt: Neues zum 1. Januar 2022 | Anhebung der Altersgrenzen | Freiwillige Beiträge für die Jahre 2021 und 2022 | eAntrag Expertenversion | Blick in den Koalitionsvertrag der Bundesregierung | Zusammentreffen von Kurzarbeitergeld (KUG) und Rentenleistungen

Neues zum 1. Januar 2022

Bereits im Rahmen der Fachlichen Information 04/2021 hatten wir Sie zum Beispiel über die Sozialversicherungs-Rechengrößen, die Beitragshöhen und die Beiträge zur Kranken- und Pflegeversicherung ab 1. Januar 2022 in Kenntnis gesetzt. Wir wollen an dieser Stelle kurz und knapp über weitere Neuerungen zum Jahreswechsel berichten:

Pandemiebedingt ist die kalenderjährliche Hinzuverdienstgrenze für Altersrenten vor Erreichen der Regelaltersgrenze für folgende Kalenderjahre angehoben worden:

Kalenderjahr 2020: 44.590 EUR (14-fache der mtl. Bezugsgröße von 3.185 EUR)

Kalenderjahr 2021: 46.060 EUR (14-fache der mtl. Bezugsgröße von 3.290 EUR)

Kalenderjahr 2022: 46.060 EUR (14-fache der mtl. Bezugsgröße von 3.290 EUR)

Die Regelungen zum Hinzuverdienstdeckel waren bzw. sind für die genannten Kalenderjahre nicht anzuwenden. Die Anhebung der Hinzuverdienstgrenze galt bzw. gilt für Neu- und Bestandsrenten. Keine diesbezüglichen Änderungen gab bzw. gibt es bei den Hinzuverdienstregelungen für Renten wegen Erwerbsminderung und bei der Anrechnung von Einkommen auf Hinterbliebenenrenten.

Generell gilt: Beschäftigte Personen, die - zum Beispiel aufgrund der erhöhten Hinzuverdienstmöglichkeit - früher als geplant eine Altersrente beantragen möchten und weiterarbeiten wollen, sollten das vorab mit dem Arbeitgeber abstimmen.

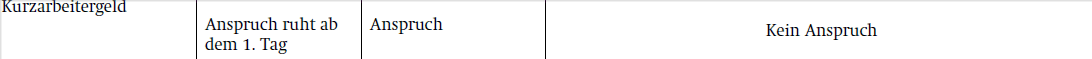

Bei Altersvollrenten und Renten wegen voller Erwerbsminderung besteht kein Anspruch auf Zahlung von Kurzarbeitergeld.

Zur Erinnerung: Seit dem 1. Juli 2017 können Altersrentner vor Erreichen der Regelaltersgrenze 6.300 EUR im Jahr hinzuverdienen, ohne dass die Rente reduziert wird. Ein über den Betrag von 6.300 EUR hinausgehender Verdienst wird zu 40 Prozent auf die Rente angerechnet. Zudem gilt ein so genannter Hinzuverdienstdeckel.

Die Zurechnungszeit bei Renten wegen Erwerbsminderung ist für Rentenzugänge im Jahr 2019 in einem Schritt auf das Alter von 65 Jahren und acht Monaten angehoben worden („RV-Leistungsverbesserungs- und -Stabilisierungsgesetz“). Bei Beginn einer Erwerbsminderungsrente im Jahr 2022 endet die Zurechnungszeit mit 65 Jahren und elf Monaten. In den Folgejahren ergibt sich - in Anlehnung an die Anhebung der Regelaltersgrenze - eine schrittweise Anhebung auf 67 Jahre. Diese Verlängerung gilt auch für die Renten wegen Todes.

Ab 1. Januar 2022 werden maschinell Rentenversicherungsnummern als Basis für eine KV-Nummer für privat Krankenversicherte bei der Datenstelle der Rentenversicherung (DSRV in Würzburg) abgerufen bzw. vergeben. Dies ist Voraussetzung für die Ausstellung einer elektronischen Gesundheitskarte (eGK).

In der gesetzlichen Krankenversicherung zählen Betriebsrenten sowie Kapitalauszahlungen der betrieblichen Altersversorgung zu den beitragspflichtigen Versorgungsbezügen. Auf diese werden Beiträge nach dem allgemeinen Beitragssatz erhoben. Seit dem 1. Januar 2020 ist einen Freibetrag in Höhe von einem Zwanzigstel der mtl. Bezugsgröße vorgesehen. Für die Jahre 2021 und 2022 beträgt er 164,50 EUR (3.290 EUR geteilt durch 20) vor. Das heißt: Erst höhere Betriebsrenten werden mit dem bei der jeweiligen Krankenkasse geltenden Beitragssatz verbeitragt.

Der Beitragssatz zur Arbeitslosenversicherung ist seit dem 1. Januar 2020 befristet bis zum 31. Dezember 2022 um 0,1 Prozentpunkte auf 2,4 Prozent gesenkt worden.

Zum 1. Januar 2022 tritt die Neuregelung zur elektronischen Arbeitslosmeldung in Kraft. Neben der persönlichen Vorsprache in der zuständigen Agentur für Arbeit besteht damit künftig eine rechtssichere, elektronische Form für die Arbeitslosmeldung. Die elektronische Arbeitslosmeldung stellt dabei auf den elektronischen Identitätsnachweis nach dem Personalausweisgesetz, d. h. die Nutzung der so genannten "Online-Ausweisfunktion“ des Personalausweises, ab.

Die steuerliche Behandlung von Renten richtet sich seit 2005 nach dem Kalenderjahr des Rentenbeginns. Bei einem Rentenbeginn im Jahr 2022 steigt der als steuerpflichtiges Einkommen anzusetzende Betrag der Rente von 81 auf 82 Prozent.

Der individuelle Rentenfreibetrag wird immer aus der vollen Jahresbruttorente ermittelt und ist ein fester Eurobetrag. Er bleibt auch in den Folgejahren grundsätzlich unverändert. Das führt dazu, dass die jährlichen Rentenerhöhungen in voller Höhe, also zu 100 Prozent, versteuert werden. Künftige Rentenanpassungen erhöhen somit das individuelle steuerpflichtige Renteneinkommen.

Für die Ermittlung des steuerpflichtigen Einkommens werden alle Einkünfte zusammengerechnet. Erst wenn die übrigen Einkünfte zusammen mit dem steuerpflichtigen Teil der Rente und nach Berücksichtigung aller übrigen steuerlichen Abzugsmöglichkeiten den steuertariflichen Grundfreibetrag überschreiten, sind Steuern zu zahlen. Der Grundfreibetrag liegt im Jahr 2021 bei 9.744 EUR (gemeinsame Veranlagung: 19.488 EUR). Im Jahr 2022 steigt er auf 9.984 EUR bzw. 19.968 EUR.

Aussagen über die tatsächliche Steuerbelastung, die von vielen Faktoren abhängig ist, dürfen von der Deutschen Rentenversicherung nicht getroffen werden. Auskünfte hierzu können regelmäßig die Finanzbehörden geben, kostenpflichtige Einzelfallberatungen sind bei Steuerberatern und Lohnsteuerhilfevereinen möglich. Ob Rentner eine Einkommensteuererklärung abgeben müssen, hängt von den persönlichen Verhältnissen ab und kann nur vom zuständigen Finanzamt beurteilt werden!

Zum Jahresbeginn 2022 steigen die Unterstützungsleistungen für alle, die ihren Lebensunterhalt nicht selbst bestreiten können. Das gilt für die Sozialhilfe, die Grundsicherung für Arbeitssuchende (Arbeitslosengeld II) und die Grundsicherung im Alter und bei Erwerbsminderung. Ab dem 1. Januar 2022 gelten zum Beispiel folgende monatliche Regelbedarfe:

- für alleinstehende und alleinerziehende Leistungsberechtigte: 449 EUR (Regelbedarfsstufe 1)

- für zwei Partner der Bedarfsgemeinschaft, die das 18. Lebensjahr vollendet haben, jeweils: 404 EUR (Regelbedarfsstufe 2)

Das „Grundrentengesetz“ (in Kraft seit 1. Januar 2021) sieht vor, dass unter anderem bei der Grundsicherung und beim Wohngeld Freibeträge, abhängig von den individuellen Einkünften, berücksichtigt werden - aber nur, wenn mindestens 33 Jahre Grundrentenzeiten in der gesetzlichen Rentenversicherung oder vergleichbare Zeiten in verpflichtenden Alterssicherungssystemen und eine Bedürftigkeit im Sinne der Grundsicherung vorliegen. Sie betragen mind. 100 EUR und max. 50 Prozent der Regelbedarfsstufe 1 (2022: 224,50 EUR).

Anhebung der Altersgrenzen

Bereits seit dem Jahr 1997 werden die Altersgrenzen der vorgezogenen Altersrenten stufenweise angehoben. Seit 2012 gilt die stufenweise Anhebung der Altersgrenze auch für die Regelaltersrente, allerdings über einen langen Zeitraum hinweg.

Auf dem Weg zur Rente mit 67 liegt die Regelaltersgrenze für 1957 geborene Versicherte, die im Jahr 2022 65 werden, bei 65 Jahren und elf Monaten.

Auch die Altersgrenze für die ungeminderte Altersrente für besonders langjährig Versicherte steigt weiter. Der frühestmögliche Rentenbeginn für den Jahrgang 1958 liegt genau bei 64 Jahren, also häufig in 2022. Der Jahrgang 1959 kann diese Altersrente erst mit 64 Jahren und zwei Monaten in Anspruch nehmen. In den folgenden Jahren steigt die Altersgrenze weiter, und zwar jeweils um zwei Monate pro Geburtsjahrgang. Wer 1964 oder später geboren wurde, kann diese Rente dann erst mit 65 Jahren erhalten.

Die Altersgrenzen für die Altersrenten für langjährig Versicherte und für schwerbehinderte Menschen werden ebenfalls angehoben. Während die Altersrente für langjährig Versicherte nach wie vor ab 63 Jahren mit weiter steigendem Abschlag in Anspruch genommen werden kann, wird der geminderte Zugang in die Altersrente für schwerbehinderte Menschen ebenfalls angehoben. Der frühestmögliche Rentenbeginn in die letztgenannte Rente mit Abschlag ist für alle, die in 2022 60 werden (Jahrgang 1962), erst ab 61 Jahren und acht Monaten möglich.

Wird eine Altersrente vorzeitig in Anspruch genommen, ergeben sich gesetzliche Abschläge in Höhe von 0,3 Prozent pro Monat. Diese Rentenabschläge können durch die Ausgleichszahlung einer Rentenminderung (§ 187a SGB VI: Zahlung von Beiträgen bei vorzeitiger Inanspruchnahme einer Rente wegen Alters) ganz oder teilweise ausgeglichen werden. Seit dem 1. Juli 2017 ist eine Zahlung grundsätzlich bereits nach Vollendung des 50. Lebensjahres möglich.

Die Höhe des Ausgleichsbetrages kann einer besonderen Rentenauskunft über die voraussichtliche Minderung der vorzeitigen Altersrente entnommen werden, die auf Antrag (Vordruck V0210) vom Rentenversicherungsträger erstellt wird. Bei begründetem, berechtigtem Interesse ist die Erteilung dieser besonderen Rentenauskunft auch vor dem 50. Lebensjahr möglich.

Diese und weitere Themen können Sie der neuesten Auflage der Broschüre „Zahlen und Tabellen der gesetzlichen Rentenversicherung - Werte West (ohne Knappschaft) – 1. Januar bis 30. Juni 2022“ (Anlage 1) entnehmen.

Freiwillige Beiträge für die Jahre 2021 und 2022

Wer in Deutschland wohnt, hier nicht versicherungspflichtig ist und noch keine Altersvollrente (ab Regelaltersgrenze) bezieht, kann sich ab Vollendung des 16. Lebensjahres laufend freiwillig versichern. Dies gilt auch für Deutsche, die im Ausland wohnen. Mit freiwillig gezahlten Rentenbeiträgen (§§ 7, 232 SGB VI) können Mindestversicherungszeiten (Wartezeiten) erfüllt und Rentenanwartschaften aufrechterhalten werden. Zusätzlich erhöht sich die spätere Rente.

Insbesondere Versicherte, die ihren Anspruch auf eine Rente wegen verminderter Erwerbsfähigkeit durch freiwillige Beiträge sichern, sollten die Frist nicht versäumen. Zur Aufrechterhaltung dieses Rentenanspruches ist neben der Erfüllung der Wartezeit von fünf Jahren vor 1984 erforderlich, seit Januar 1984 jeden Monat mit einer rentenrechtlich relevanten Zeit belegt zu haben. Dazu zählen auch freiwillige Beiträge.

Mindestbeitragsbemessungsgrundlage für die freiwillige Versicherung ist seit dem 1. Januar 2013 ein Betrag von monatlich 450,00 EUR. Der Höchstbetrag orientiert sich an der Beitragsbemessungsgrenze (2022: 7.050 EUR). Für das Jahr 2022 gilt weiterhin ein Beitragssatz von 18,6 Prozent. Hieraus ergeben sich für 2022 ein Mindestbeitrag von 83,70 EUR und ein Höchstbeitrag von 1.311,30 EUR.

Die Beitragshöhe ist zwischen dem Mindest- und dem Höchstbeitrag frei wählbar.

Die Zahlung von freiwilligen Beiträgen ist nach § 197 Abs. 2 SGB VI grundsätzlich bis zum 31. März des Folgejahres möglich. In Jahren, in denen der 31. März auf einen Samstag, Sonntag oder einen deutschen gesetzlichen Feiertag fällt, endet die Zahlungsfrist mit Ablauf des nächstfolgenden Werktages (§ 26 Abs. 3 SGB X). Die Frist für 2021 endet am 31. März 2022 (Donnerstag).

Werden die freiwilligen Beiträge erst im Folgejahr gezahlt, ist grundsätzlich der Beitragssatz zum Zeitpunkt der Zahlung zu berücksichtigen, es sei denn, es handelt sich um eine Beitragssatzsenkung. Im Ergebnis ist immer der höhere Beitragssatz maßgebend. Der Beitragssatz beträgt sowohl in 2021 als auch 2022 18,6 Prozent.

Ferner ist für die Berechnung des Mindestbeitrages die Mindestbemessungsgrundlage zum Zeitpunkt der Zahlung heranzuziehen. Diese beträgt seit 2013 monatlich 450,00 EUR. Der Höchstbeitrag berechnet sich aus der Beitragsbemessungsgrenze im Geltungszeitraum. Bei nachträglicher Zahlung für das Jahr 2021 gelten ein Mindestbeitrag von 83,70 EUR und ein Höchstbeitrag von 1.320,60 EUR (berechnet aus der Beitragsbemessungsgrenze 2021: 7.100 EUR).

Läuft in der Zeit vom 1. Januar bis 31. März des Folgejahres ein Beitrags- oder Rentenverfahren, können die Beiträge für das Vorjahr sogar noch innerhalb von drei Monaten nach Verfahrensende gezahlt werden.

In bestimmten Fällen ist auch eine Nachzahlung von freiwilligen Beiträgen nach Sondervorschriften für weiter zurückliegende Zeiten möglich.

Wir möchten an dieser Stelle noch einmal an folgende, seit dem 1. Januar 2017 bestehende Möglichkeit erinnern:

Auch Bezieher einer vorzeitigen Altersvollrente können bis zum Regelalter noch freiwillige Beiträge einzahlen - und das zusätzlich zur Möglichkeit der Ausgleichszahlung einer Rentenminderung. Auf diesem Weg ist es möglich, die fehlenden Beiträge vom vorzeitigen Rentenbeginn bis zum Erreichen der Regelaltersgrenze einzuzahlen. Aus diesen freiwilligen Beiträgen, die zwischen Mindest- und Höchstbeitrag gezahlt werden können, entstehen zusätzliche Rentenanwartschaften in Form von Zuschlägen an Entgeltpunkten. Sie erhöhen die Altersrente ab dem Folgemonat des Erreichens der Regelaltersgrenze. Im Gegensatz dazu erhöht sich die Rente durch eine rechtzeitig entrichtete Ausgleichszahlung einer Rentenminderung bereits ab vorzeitigem Rentenbeginn.

eAntrag Expertenversion 5.0.2

Seit dem 31. Januar 2022 steht die neue eAntrag Expertenversion 5.0.2 für Gemeinden, Versicherungsämter und Versichertenältesten zur Verfügung. In diesem Zusammenhang ist zu beachten, dass die Version 4.7.X von rveServices – eAntrag/Expertenversion ab dem 28. Februar 2022 nicht mehr genutzt werden kann. Wir möchten die Gelegenheit nutzen, um, der Aktualität geschuldet, nochmals einige Neuerungen herauszugreifen bzw. ergänzende Informationen zu liefern:

Neues Oberflächendesign

Mit dem Release der neuen Version 5.0.2 wird erstmalig das Design der Oberfläche an den neuen Styleguide der Deutschen Rentenversicherung angepasst. Die Anwendung soll dadurch übersichtlicher und modern in der Handhabung sein. Nur relevante Informationen sollen den Nutzerinnen und Nutzern angezeigt werden.

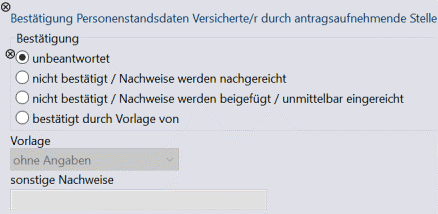

Steuerung Erfordernis Bestätigung der Personenstandsdaten des Versicherten

Die Bestätigung der Personenstandsdaten des Versicherten im Antrag ist nicht erforderlich, wenn das Geburtsdatum bereits in einem früheren Verfahren bestätigt wurde und im Versicherungskonto ein entsprechendes Merkmal gespeichert ist.

Die Bestätigungsfrage wird nur in den Fällen sensitiv angezeigt, in denen keine entsprechenden Kontoinformationen hinterlegt sind bzw. keine Datenanbindung besteht. (nochmal abklären) Die Vorbelegung der Unterlage im R0990 erfolgt in Abhängigkeit der Beantwortung der Frage.

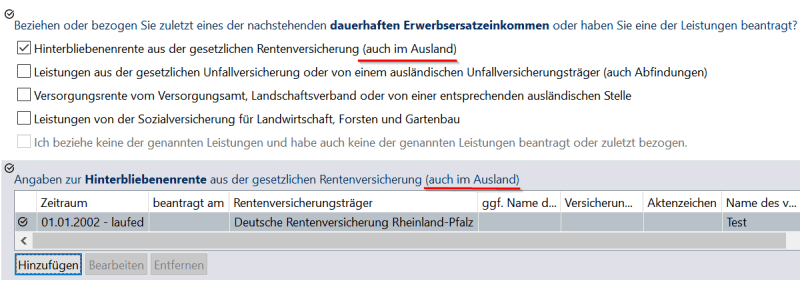

Konkretisierung der geforderten Angaben zur Hinterbliebenenrente aus der gesetzlichen Rentenversicherung

Die Fragen R0100 Ziffer 10.1 sowie R0110 Ziffer 8.1 wurden um den Klammerzusatz

„(auch im Ausland)“ ergänzt

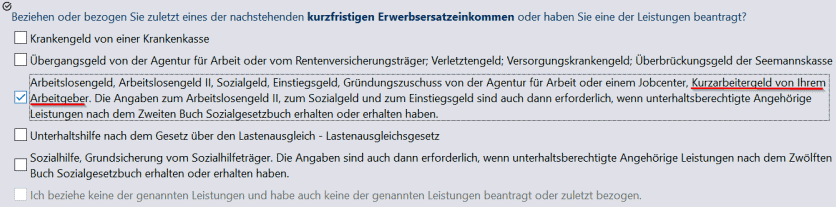

Anpassung der Abfrage „Andere Leistungen“

Die Abfrage "Aufstockungsbeträge bei Altersteilzeitarbeit" entfällt.

Ein Zusatz zum "Kurzarbeitergeld" wurde ergänzt. Das betrifft R0100 Ziffer 10.5 sowie analog die Fragestellung in den Anträgen R0110, R0120, R0500, R0505, R0506, R0610 und R0615.

Bzgl.

Bzgl. einer vollständigen Auflistung aller umgesetzten Änderungen verweisen wir auf unsere E-Mail vom 26. Januar 2022. Gerne stellen wir Ihnen diese bei Bedarf erneut zur Verfügung.

Blick in den Koalitionsvertrag der neuen Bundesregierung

Die neue Bundesregierung ist seit Anfang Dezember 2021 im Amt. Das Bundesministerium für Arbeit und Soziales (BMAS) leitet weiterhin der Sozialdemokrat Hubertus Heil. Die Regierungspartner von SPD, Bündnis 90 / Die Grünen und FDP hatten zuvor ihren rund 180 Seiten starken Koalitionsvertrag unter dem Titel "Mehr Fortschritt wagen - Bündnis für Freiheit, Gerechtigkeit und Nachhaltigkeit" unterzeichnet.

Mit Blick auf die gesetzliche Rentenversicherung und angrenzende Rechtsgebiete enthält der Koalitionsvertrag u. a. folgende Vereinbarungen:

„Wir halten das Rentenniveau stabil, erweitern die gesetzliche Rentenversicherung um eine teilweise Kapitaldeckung und werden das System der privaten Altersvorsorge grundlegend reformieren.

Eine gute und verlässliche Rente nach vielen Jahren Arbeit ist für die Beschäftigten wichtig. Es geht darum, sich mit eigener Arbeit eine gute eigenständige Absicherung im Alter zu schaffen. Wir werden daher die gesetzliche Rente stärken und das Mindestrentenniveau von 48 Prozent (Definition vor der kürzlich durchgeführten Statistikrevision) dauerhaft sichern. In dieser Legislaturperiode steigt der Beitragssatz nicht über 20 Prozent.

Es wird keine Rentenkürzungen und keine Anhebung des gesetzlichen Renteneintrittsalters geben. Um diese Zusage generationengerecht abzusichern, werden wir zur langfristigen Stabilisierung von Rentenniveau und Rentenbeitragssatz in eine teilweise Kapitaldeckung der gesetzlichen Rentenversicherung einsteigen.

Diese teilweise Kapitaldeckung soll als dauerhafter Fonds von einer unabhängigen öffentlich-rechtlichen Stelle professionell verwaltet werden und global anlegen. Dazu werden wir in einem ersten Schritt der Deutschen Rentenversicherung im Jahr 2022 aus Haushaltsmitteln einen Kapitalstock von 10 Milliarden Euro zuführen. Der kapitalgedeckte Teil der gesetzlichen Rente muss für das Kollektiv der Beitragszahler dauerhaft eigentumsgeschützt sein. Wir werden der Deutschen Rentenversicherung auch ermöglichen, ihre Reserven am Kapitalmarkt reguliert anzulegen. Die umlagefinanzierte Rente wollen wir durch die Erwerbsbeteiligung von Frauen und älteren Arbeitnehmerinnen und Arbeitnehmern sowie die erwerbsbezogene und qualifizierte Einwanderung stärken.

Wir werden den sogenannten Nachholfaktor in der Rentenberechnung rechtzeitig vor den Rentenanpassungen ab 2022 wieder aktivieren und im Rahmen der geltenden Haltelinien wirken lassen. So stellen wir sicher, dass sich Renten und Löhne im Zuge der Coronakrise insgesamt im Gleichklang entwickeln und stärken die Generationengerechtigkeit ebenso wie die Stabilität der Beiträge in dieser Legislaturperiode. Wir wollen Verbesserungen für Erwerbsminderungsrentnerinnen und -rentner im Bestand umsetzen.

Im Laufe der Wahlperiode werden wir die Wirkung der Grundrente evaluieren, Verbesserungsvorschläge erarbeiten, insbesondere auch zum Prüfungsaufwand bei Kapitalerträgen.

Die Flexi-Rente wollen wir durch bessere Beratung in ihrer Bekanntheit verbreitern und die Regelung zum Hinzuverdienst bei vorzeitigem Rentenbezug entfristen. Gemeinsam mit den Sozialpartnern werden wir in einen gesellschaftlichen Dialogprozess darüber eintreten, wie Wünsche nach einem längeren Verbleib im Arbeitsleben einfacher verwirklicht werden können und dabei insbesondere einen flexiblen Renteneintritt nach skandinavischem Vorbild und die Situation besonders belasteter Berufsgruppen in die Diskussion mit einbeziehen.

Berufsbiographien sind häufig von Brüchen geprägt, gerade in Zeiten des Wandels. Wir wollen Sicherheit auch im Übergang geben und dazu ermutigen, Neues zu wagen. Leistung muss anerkannt und Arbeit gerecht bezahlt werden. Darum werden wir den Mindestlohn auf 12 Euro anheben und uns für Entgeltgleichheit von Frauen und Männern einsetzen. Wir werden den gesetzlichen Mindestlohn in einer einmaligen Anpassung auf zwölf Euro pro Stunde erhöhen. Im Anschluss daran wird die unabhängige Mindestlohnkommission über die etwaigen weiteren Erhöhungsschritte befinden. …

Bei den Mini- und Midi-Jobs werden wir Verbesserungen vornehmen: Hürden, die eine Aufnahme versicherungspflichtiger Beschäftigung erschweren, wollen wir abbauen. Wir erhöhen die Midi-Job-Grenze auf 1.600 Euro. Künftig orientiert sich die Minijob-Grenze an einer Wochenarbeitszeit von 10 Stunden zu Mindestlohnbedingungen. Sie wird dementsprechend mit Anhebung des Mindestlohns auf 520 Euro erhöht. Gleichzeitig werden wir verhindern, dass Minijobs als Ersatz für reguläre Arbeitsverhältnisse missbraucht oder zur Teilzeitfalle insbesondere für Frauen werden. Die Einhaltung des geltenden Arbeitsrechts bei Mini-Jobs werden wir stärker kontrollieren.

Wir wollen das Rentensplitting bekannter machen, unter anderem indem die Deutsche Rentenversicherung im Rahmen der jährlichen Renteninformation auf diese Möglichkeit hinweist. Zudem sollen auch unverheiratete Paare dies nutzen dürfen.

Wir wollen eine reguläre Mitgliedschaft von in Justizvollzugsanstalten arbeitenden Strafgefangenen und Sicherungsverwahrten in der gesetzlichen Rentenversicherung ermöglichen und werden hierfür den Dialog mit den dafür zuständigen Ländern suchen.

Wir entlasten Selbstständige dadurch, dass Beiträge zur gesetzlichen Krankenversicherung oberhalb der Minijobgrenze nur noch strikt einkommensbezogen erhoben werden. Wir werden für alle neuen Selbstständigen, die keinem obligatorischen Alterssicherungssystem unterliegen, eine Pflicht zur Altersvorsorge mit Wahlfreiheit einführen. Selbstständige sind in der gesetzlichen Rentenversicherung versichert, sofern sie nicht im Rahmen eines einfachen und unbürokratischen Opt-Outs ein privates Vorsorgeprodukt wählen. Dieses muss insolvenz- und pfändungssicher sein und zu einer Absicherung oberhalb des Grundsicherungsniveaus führen. Bei jeder Gründung gilt jeweils eine Karenzzeit von zwei Jahren. Die geförderte zusätzliche private Altersvorsorge steht allen Erwerbstätigen offen.

In den Mitgliedstaaten haben sich insbesondere bei freien Berufen unterschiedliche Systeme von Leistungserbringung, Selbstverwaltung und Selbstkontrolle herausgebildet. Diese Unterschiede gilt es bei Rechtsakten der EU zu berücksichtigen. Daher unterstützen wir einen neuen Anlauf zur Einführung einer Europäischen Sozialversicherungsnummer, auch um die Geltendmachung bestehender Portabilitätsansprüche zu erleichtern. Wir wollen eine Informationsplattform in allen EU-Sprachen zu Altersvorsorgesystemen, Sozialversicherungsansprüchen, Besteuerung und Portabilität sowie Informationen zum Arbeitsrecht in den Mitgliedstaaten. …

Wir machen längeres, gesünderes Arbeiten zu einem Schwerpunkt unserer Alterssicherungspolitik. Hierzu werden wir einen Aktionsplan „Gesunde Arbeit“ ins Leben rufen sowie den Grundsatz „Prävention vor Reha vor Rente“ stärken. Wir werden Rehabilitation stärker auf den Arbeitsmarkt ausrichten und die unterschiedlichen Sozialversicherungsträger zu Kooperationsvereinbarungen verpflichten. Den Zugang zu Maßnahmen der Prävention und Rehabilitation werden wir vereinfachen sowie das Reha-Budget bedarfsgerechter ausgestalten. Um frühzeitig einer Erwerbsminderung entgegenzuwirken, wollen wir unter Berücksichtigung der Evaluationsergebnisse den Ü45-Gesundheits-Check gesetzlich verankern und flächendeckend ausrollen.

Neben der gesetzlichen Rente bleibt die betriebliche wie private Altersvorsorge wichtig für ein gutes Leben im Alter. Die betriebliche Altersversorgung wollen wir stärken, unter anderem durch die Erlaubnis von Anlagemöglichkeiten mit höheren Renditen. Zusätzlich muss das mit dem Betriebsrentenstärkungsgesetz bereits in der vorletzten Legislaturperiode auf den Weg gebrachte Sozialpartnermodell nun umgesetzt werden. …

Wir werden das bisherige System der privaten Altersvorsorge grundlegend reformieren. Wir werden dazu das Angebot eines öffentlich verantworteten Fonds mit einem effektiven und kostengünstigen Angebot mit Abwahlmöglichkeit prüfen. Daneben werden wir die gesetzliche Anerkennung privater Anlageprodukte mit höheren Renditen als Riester prüfen. Eine Förderung soll Anreize für untere Einkommensgruppen bieten, diese Produkte in Anspruch zu nehmen. Es gilt ein Bestandschutz für laufende Riester-Verträge.

Wir werden das Urteil des Bundesfinanzhofs zum Alterseinkünftegesetz umsetzen. Eine doppelte Rentenbesteuerung werden wir auch in Zukunft vermeiden. Deshalb soll der Vollabzug der Rentenversicherungsbeiträge als Sonderausgaben - statt nach dem Stufenplan ab 2025 - vorgezogen und bereits ab 2023 erfolgen. Zudem werden wir den steuerpflichtigen Rentenanteil ab 2023 nur noch um einen halben Prozentpunkt steigen. Eine Vollbesteuerung der Renten wird damit erst ab 2060 erreicht.

Wir werden den Sparerpauschbetrag zum 1. Januar 2023 auf 1.000 Euro bzw. 2.000 Euro bei Zusammenveranlagung erhöhen.

Wir werden den Sozialstaat bürgerfreundlicher, transparenter und unbürokratischer machen und ihn auf die Lebenswirklichkeiten unserer Zeit ausrichten. Ein Schritt zu mehr Bürgernähe ist die umfassende Digitalisierung von Leistungen. Information, Beratung, Antragstellung sowie Kommunikation und Abfragen unter den zuständigen Stellen müssen unter Wahrung des Datenschutzes digital und einfach möglich werden. Auch soll die Qualität analoger Beratung durch digitale Unterstützung verbessert werden. Wo immer möglich, sollen Leistungen, die Bürgerinnen und Bürger zustehen, automatisch ausgezahlt werden. Bürgerinnen und Bürger sollen die ihnen zustehenden Leistungen wie aus einer Hand erhalten, im Rahmen möglichst niedrigschwelliger, einheitlicher Anlaufstellen vor Ort. Dazu werden wir eine Bund-Länder-Arbeitsgruppe einrichten und die Sozialversicherungsträger beteiligen.

Anstelle der bisherigen Grundsicherung (Hartz IV) werden wir ein Bürgergeld einführen. Das Bürgergeld soll die Würde des und der Einzelnen achten, zur gesellschaftlichen Teilhabe befähigen sowie digital und unkompliziert zugänglich sein. Wir gewähren in den ersten beiden Jahren des Bürgergeldbezuges die Leistung ohne Anrechnung des Vermögens und anerkennen die Angemessenheit der Wohnung. Wir werden das Schonvermögen erhöhen und dessen Überprüfung entbürokratisieren, digitalisieren und pragmatisch vereinfachen. …

Die Zuverdienstmöglichkeiten werden wir verbessern mit dem Ziel, Anreize für sozialversicherungspflichtige Erwerbstätigkeit zu erhöhen. Die Anrechnung von Schüler- und Studentenjobs von Jugendlichen und jungen Erwachsenen in Bedarfsgemeinschaften nach dem SGB II sowie Pflege- oder Heimkindern soll entfallen. Bei Auszubildenden erhöhen wir den Freibetrag.

Auch die Möglichkeit für erwerbsgeminderte Personen sowie für Rentnerinnen und Rentner in der Grundsicherung, mit einer Erwerbstätigkeit ihr Einkommen zu verbessern, wollen wir ausweiten. Die Anrechnung von Aufwandsentschädigungen für ehrenamtliche Arbeit soll in Anlehnung an das Steuerrecht mit einem jährlichen Freibetrag gestaltet werden. Um den individuellen Charakter des Bürgergelds zu stärken, werden wir auch im SGB II von der horizontalen auf die vertikale Einkommensanrechnung umstellen. Die Feststellung der Erwerbsfähigkeit wird standardisiert und in Zukunft ausschließlich von der gesetzlichen Rentenversicherung durchgeführt.“

Bitte beachten Sie:

Dieser Überblick dient lediglich Ihrer frühzeitigen Information. Die Vorlage entsprechender Gesetzentwürfe zu den im Koalitionsvertrag verabredeten Maßnahmen bleibt selbstverständlich abzuwarten.

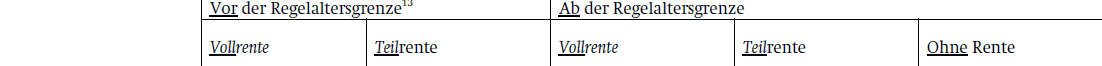

Zusammentreffen von Kurzarbeitergeld (KUG) und Rentenleistungen

Beim KUG handelt es sich um eine Leistung der Arbeitslosenversicherung an Arbeitnehmer, die in einer versicherungspflichtigen Beschäftigung stehen, deren Arbeitszeit aber infolge eines unvermeidbaren Arbeitsausfalles um mehr als zehn Prozent bei mind. einem Drittel (aktuell zehn Prozent, vgl. Verordnung über die Bezugsdauer und Verlängerung der Erleichterungen der Kurzarbeit (Kurzarbeitergeldverlängerungsverordnung – KugverlV) der in dem Betrieb beschäftigten Arbeitnehmer in einem Zeitraum von vier Wochen gekürzt ist (§ 96 SGB III). Unter gewissen Umständen kann der Anspruch auf KUG jedoch auch ausgeschlossen sein.

Um Versicherte bei einem rückwirkenden Rentenbeginn auf den nachträglichen Wegfall bzw. auf die Pflicht zur Erstattung des KUG hinzuweisen, folgt eine Auflistung von Fallgestaltungen, wann der Anspruch auf KUG ausgeschlossen ist. Dies ist u.a. dann der Fall, wenn die Person:

- Die Regelaltersgrenze erreicht (vgl. §28 Abs. 1 Nr. 1 SGB III)

- Eine Rente wegen voller Erwerbsminderung bezieht (vgl. § 28 Abs. 1 Nr. 3 SGB III)

- Eine Vollrente wegen Alters bezieht (vgl. § 107 II SGB III)

Im Umkehrschluss ist ein Anspruch auf KUG nicht ausgeschlossen, wenn die Person lediglich eine Teilrente wegen Alters vor Erreichen der Regelaltersgrenze oder eine Rente wegen teilweiser Erwerbsminderung bezieht.

Die Sachbearbeitung kann anhand der vom Arbeitgeber übermittelten DEÜV-Meldung nicht erkennen, ob KUG gezahlt wurde. Daher hatten wir Sie in der Fachlichen Information 02/2020 TOP 5 darauf hingewiesen, den Bezug von KUG gesondert zu vermerken. Dies sollte bislang sicherstellen, dass bei einer rückwirkenden Rentengewährung die Nachzahlung zu einer evtl. Befriedigung eines Erstattungsanspruches einbehalten wird. Aufgrund der in TOP 4 beschrieben Umgestaltung der Abfrage „Andere Leistungen“ kann nun auf die bisherige Verfahrensweise verzichtet werden.