Mitten im Leben – Läuft alles in die richtige Richtung?

Zukunft sichern, zusätzlich vorsorgen, Chancen nutzen

So plötzlich, wie man das erste graue Haar entdeckt, schlecht sich in der Mitte des Lebens auch ein Gedanke ins Bewusstsein: „Was ist eigentlich mit meiner späteren Rente? Wie hoch wird sie ausfallen? Und vor allem, reicht das Geld im Alter, um den Lebensstandard zu halten?“

Checken Sie Ihre Renteninformation!

Checken Sie als Erstes Ihre gesetzliche Rente. Nehmen Sie dazu Ihre neueste Renteninformation, die wir Ihnen zuletzt übersandt haben. Dort steht schon ziemlich exakt, was Sie an Rente erwarten können. Prüfen Sie dazu den dort dokumentierten Versicherungsverlauf Ihres Rentenkontos. Gibt es noch Lücken? Sind alle rentenrechtlich bedeutsamen Zeiten enthalten – beispielsweise Erziehungszeiten oder Zeiten, in denen Sie Angehörige unentgeltlich gepflegt haben? Sind Ihre Ausbildungszeiten dokumentiert? Klären Sie, ob Sie für bestimmte Zeiten noch freiwillig Beiträge nachzahlen können. Vielleicht lohnt es sich auch, drohende Rentenabschläge bei früherem Ruhestand auszugleichen.

Sollten Sie Lücken entdecken oder Fragen haben, nehmen Sie für die Kontenklärung Kontakt mit uns auf. Beschaffen Sie bitte möglichst schnell notwendige Nachweise. Nach der Kontenklärung haben Sie einen guten Überblick über die Höhe Ihrer zukünftigen Rente.

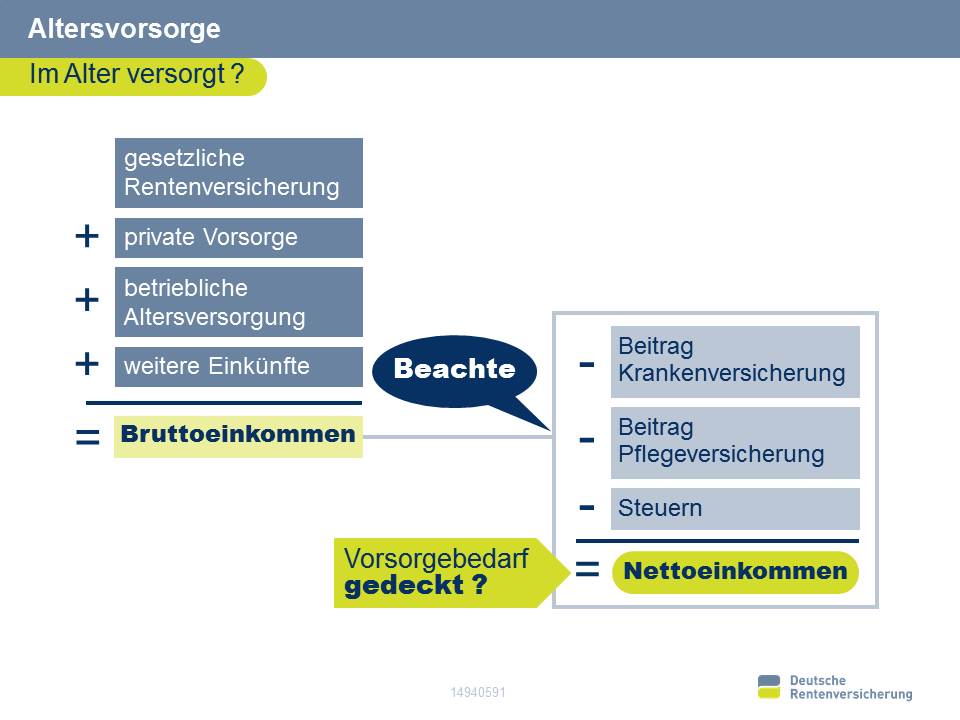

Machen Sie nun den Kassensturz und ermitteln Sie, wie viel Geld Ihnen im Alter zur Verfügung stehen wird

Fällt das Nettoeinkommen im Alter zu gering aus, müssen Sie handeln. Diese Möglichkeiten haben Sie dafür:

Riestern noch eine Option!

Mit einem zertifizierten Riester-Vorsorgevertrag profitieren Sie von staatlichen Zulagen. Haben Sie dieses Angebot bis jetzt nicht genutzt? Dann überprüfen Sie diese Option, solange sie sich noch lohnt. Wenn Sie betrieblich „riestern“, können Sie nur zwischen Vorsorgeprodukten wählen, die Ihr Arbeitgeber anbietet. Für eine private Riester-Rente können Sie aus einer Vielzahl förderbarer Altersvorsorgeverträge wählen.

Mehr Informationen finden Sie auf der Seite der Zentralen Zulagenstelle:

Fast alle Versicherungen bieten Riester-Verträge an. Achten Sie aber unbedingt darauf, dass der Ihnen angebotene Vertrag Riester-zertifiziert ist. Wie immer gilt bei Versicherungen: Vergleichen lohnt sich!

- Mit privater Rentenversicherung zur Leibrente

Eine private Rentenversicherung verbindet Kapitalanlage und Versicherung. Sie garantiert Ihnen eine lebenslange Leibrente. Generell sollten Sie darauf achten, dass die Versicherung für Sie verständlich und nachvollziehbar ist. Weiterhin sollte sie sich flexibel Ihrer jeweiligen beruflichen Situation anpassen, damit Sie notfalls auf persönliche oder berufliche Veränderungen reagieren können. Während man in jungen Jahren eventuell ein höheres Risiko zugunsten einer besseren Verzinsung eingehen kann, raten wir Ihnen, in zunehmendem Alter verstärkt in sichere Anlagen zu investieren und Risiken weitgehend zu vermeiden.

- Mit Basis-Rente zur steuerlich geförderten Leibrente

Möchten Sie ganz auf Nummer sicher gehen, ist die Basis-Rente (ehemals Rürup-Rente) Ihre Vorsorge-Alternative. Sie gewährleistet Ihnen eine Leibrente – das heißt, sie sichert Ihnen eine Rente bis an Ihr Lebensende – und wird steuerlich gefördert. Durch die Förderung werden Nachteile, wie die fehlende Vererbbarkeit oder die nicht mögliche einmalige Auszahlung der Beiträge, ausgeglichen. Haben Sie eine Familie, sollten Sie prüfen, ob Sie einen Hinterbliebenenschutz benötigen.

- Zusatzrente vom Chef?

Wenn Sie in der gesetzlichen Rentenversicherung als Arbeitnehmer pflichtversichert sind, haben Sie einen Rechtsanspruch auf Entgeltumwandlung. Sie können von Ihrem Arbeitgeber verlangen, dass Teile Ihres Verdienstes in die betriebliche Altersversorgung eingezahlt werden. Die betriebliche Vorsorge lohnt sich besonders dann, wenn Ihr Arbeitgeber diese mitfinanziert. Die so genannte Entgeltumwandlung bringt Ihnen zudem eine Steuer- und Sozialabgabenersparnis und damit unter dem Strich eine sehr gute Rendite. Erkundigen Sie sich bei Ihrem Arbeitgeber. Auch Ihre vermögenswirksamen Leistungen können Sie hierfür einsetzen. Bitte beachten Sie jedoch, dass Sie, später, bei Auszahlung, auf alle Leistungen der betrieblichen Altersversorgung volle Beiträge zur Kranken- und Pflegeversicherung zahlen müssen.

- Vorsorge-Vorteile für Teilzeitbeschäftigte nutzen

Wenn Sie sozialversicherungspflichtig in Teilzeit beschäftigt sind und zusätzlich vorsorgen, haben Sie Anspruch auf Zulagen in der gleichen Höhe wie Vollzeitbeschäftigte. Beim Aufbau Ihrer betrieblichen Altersvorsorge werden Sie als Teilzeitbeschäftigter durch den Anspruch auf Entgeltumwandlung sogar besser gestellt als früher. Anwartschaften aus der Entgeltumwandlung können auch dann nicht mehr verfallen, wenn Sie aus dem Betrieb ausscheiden.

- Mit Minijob Großes bewirken!

Wenn Sie bei einem Minijob nicht auf Ihre Versicherungspflicht verzichten, lohnt sich das für Sie: Die Zeit gilt als vollwertige Beitragszeit und trägt dazu bei, die Mindestversicherungszeit für die Inanspruchnahme von Leistungen zu erreichen. Außerdem erfüllen Sie damit die Voraussetzung für eine Reha-Maßnahme und die Zulagenförderung bei einer Riester-Rente. Achtung: Sollten Sie den Minijob schon vor 2013 aufgenommen haben und immer noch nicht mehr als 400 Euro monatlich verdienen, müssen Sie für die Versicherungspflicht den pauschalen Beitrag freiwillig aufstocken.

Dazu berät Sie auch unsere Minijob-Zentrale (www.minijobzentrale.de).

Wir informieren Sie kostenlos und neutral!

Wir betreuen mehr als 53 Millionen Versicherte und fast 21 Millionen Rentner. Neben unseren Kerngebieten Reha und Rente sind wir Ihr kompetenter Partner in Sachen Altersvorsorge. Bei der zusätzlichen privaten oder betrieblichen Altersvorsorge begleiten wir Sie als Wegweiser – kostenlos und neutral. Bestimmte Finanzdienstleister und Produkte dürfen wir Ihnen aus rechtlichen Gründen nicht empfehlen. Wir unterstützen Sie gerne mit einer breiten Palette von nützlichen Informationen zum Thema Altersvorsorge:

- Mehr Infos

Ausführliche Informationen zum gesamten Themenbereich finden Sie auf unserem unabhängigen Onlineportal - Ihre Vorsorge

- Vorträge zum Thema

Besuchen Sie unsere Vortragsreihe vor Ort oder vertiefen Sie Ihr Wissen in einem Seminar:

Vorträge und Seminare in Ihrer Nähre

- Sie möchten lieber ein persönliches Gespräch?

Kein Problem! Unsere Mitarbeiter informieren Sie über die Möglichkeiten der zusätzlichen Altersvorsorge. In einem speziellen Altersvorsorgegespräch können Sie gemeinsam mit der Rentenversicherung Ihr Einkommen schätzen, das Ihnen voraussichtlich im Alter zur Verfügung steht. Sie erfahren auch, welche Fördermöglichkeiten für Sie in Frage kommen.

- Ihr telefonischer Draht zu uns

Unsere Mitarbeiter helfen Ihnen am kostenlosen Servicetelefon unter 0800 1000 4800 gerne weiter. Auskünfte zum Zulagenverfahren der Riester-Rente erhalten Sie auch bei der Zentralen Zulagenstelle für Altersvermögen, telefonisch unter der kostenpflichtigen Nummer 03381 21 22 23 24 (Mail: zulagenstelle@drv-bund.de).

Wenn Sie eine neutrale produktbezogene Anlageberatung brauchen, können Sie sich an Ihren örtlichen Verbraucherschutz wenden. Die verschiedenen Verbraucherzentralen haben umfangreiches Informationsmaterial. Dort finden Sie auch Testergebnisse zu Anbietern und Produkten. Auch Einzelberatungen werden angeboten. Der Service ist allerdings nicht kostenlos.